زمانی که از رشد و شکوفایی اقتصادی کشورها حرف میزنیم، ابتدا باید به صنایع پربازده و همچنین میزان رشد و پیشرفت فناوری آن کشور نگاه کرد. اگر تخصیص منابع مالی کافی به درستی صورت نگیرد، به تدریج چرخهی اقتصاد و در نتیجه رشد آن رو به افول میگذارد. کارشناسان، بازار سرمایه را دماسنج اقتصاد کشور و محلی برای سرمایهگذاری مولد مینامند. ابزارهای سرمایه گذاری در بورس متنوع است و هر کدام ویژگیها، مزایا و معایب خاص خودش را دارد.

کاربرد ابزارهای بازار سرمایه

هر کشوری به فراخور نظام پولی و بانکی و همچنین ساختار اقتصادی خود، بازار سرمایهی مختص خود را دارد و وجه مشترک آنها این است که بنگاههای اقتصادی بزرگ میتوانند برای تامین منابع مالی و بهروهوری بیشتر، از انواع ابزارهای بازارسرمایه استفاده کنند و به اهداف خود دست یابند.

با رونق گرفتن بازار سرمایه، بورس ایران نیز مانند سایر بازارهای سرمایهی بینالمللی ابزارهای خود را تکمیل کرده و به جز چند مورد محدود، تمامی ابزارهای مهم و پرکاربرد سرمایهگذاری در بورس را دارد.

انواع ابزارهای بازار سرمایه در ایران کداماند؟

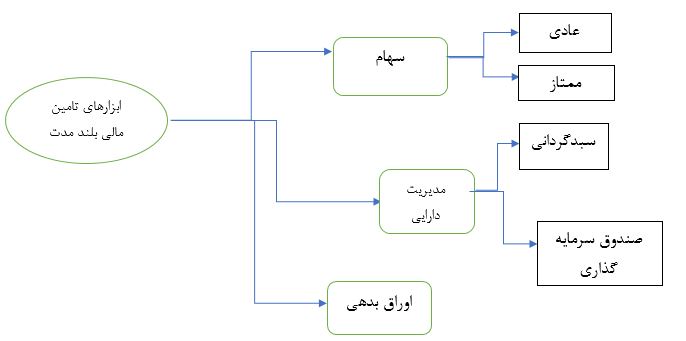

ابزارهای سرمایه گذاری در بورس بر دو نوع هستند. ابزارهای ویژهی مدیریت خطر و ابزارهای تامین مالی بلند مدت. در این مقاله به ابزارهای مالی بلند مدت میپردازیم.

ابزارهای تامین مالی بلندمدت

سهام

از محبوبترین ابزارهای سرمایه گذاری در بورس سهامی است که شرکتها منتشر میکنند. شرکتهای سهامی بخشی از سرمایهی خود را به صورت سهمی که قابل معامله و قابل انتقال به غیر است درمیآورند که در این سهم میزان تعهدات، مشارکت و منافع صاحب سهم نیز تعیین شدهاست.

از نظر حقوقی دو نوع سهم وجود دارد

سهام عادی: به طور کلی دو نوع سهام عادی وجود دارد. سهام عادی با نام و سهام عادی بینام. تفاوت این دو نوع سهام تنها در این است که روی برگهی سهام با نام، نام صاحب سهام درج میشود اما سهام بینام اینطور نیست. سهام عادی یکی از رایجترین و اصلیترین ابزارهای سرمایهگذاری در بازار بورس بوده که قابل معامله است. صاحب سهام عادی به اندازهی سهامی که خریداری کرده صاحب بخشی از شرکت بوده و به همان اندازه از سود و مزایایی که برای سایر صاحبان آن شرکت در نظر گرفته شده بهرهمند خواهد شد.

شایان ذکر است که بیشتر سهام شرکتها به صورت سهام عادی منتشر شده و مزیت آن این است که صاحب سهام علاوه بر حق رای و دریافت سود دارای حق تقدم خرید سهام هم هست. به این معنی که زمان انتشار سهامهای جدید، سهامداران عادی پیشین برای خرید سهامهای جدید در اولویت هستند.

سهام عادی پیش از انتشار عمومی و ورود به بازار باید در کمیسیون بورس اوراق بهادر مورد بررسی قرار گرفته و اجازهی انتشار کسب کند.

سهام ممتاز: اساسا همهی سهامها باید مشابه هم باشند و تفاوتی با یکدیگر نداشته باشند اما قانون در اینباره استثنائی قائل شده که با توجه به آن کسانی که سهام ممتاز دارند از امتیازات خاصی برخوردار میشوند.

سهام ممتاز هم یک نوع سند مالکیت و قابلانتقال به غیر است که صاحبان آن حقوقی ثابت و البته محدود از داراییهای شرکت دارند. مهمترین حق و امتیازی که صاحبان سهام ممتاز دارند این است که سود بیشتری میبرند و برای پرداخت سود در اولویت هستند، حتی در زمان ورشکستگی.

این سهام از طریق پذیرهنویسی خصوصی منتشر میشود و هم در زمان تاسیس شرکت و هم با توجه به شرایط همزمان با فعالیت شرکت میتواند وارد بازار شود و در بیرون بازار بورس هم قابلمعامله است.

اوراق قرضه و اوراق مشارکت

اوراق قرضه به اسنادی میگویند که دارندگان آن مانند یک وامدهنده به ناشر اوراق قرضه در نظر گرفته میشوند و ما به ازای این قرضی که به ناشر دادهاند بهره دریافت میکنند. به واقع به صورت دورهای، برای مثال ماهانه بهرهی قرض خود را دریافت میکنند و در زمان سررسید نیز اصل سرمایه را از فروشنده پس میگیرند.

بر اساس قوانین اسلامی انتشار اوراق قرضه در ایران صورت نمیگیرد اما به عنوان جایگزین، اوراق مشارکت در نظر گرفته شده است. اوراق مشارکت، اوراق بهاداری هستند که برای تامین مالی پروژههای شهرداری، توسعهی عمرانی، شرکتهای دولتی و خصوصی و غیره منتشر میشوند. ناشران اوراق مشارکت متعهد میشوند که سود قطعی و اصل پول را در تاریخ تعیین شده پرداخت نمایند.

شایان ذکر است که سود قطعی به صورت علیالحساب به دارندگان اوراق مشارکت پرداخت میشود و در پایان پروژه اگر میزان سود کلی پروژه بیشتر از مبلغ سود قطعی باشد، مابهالتفاوت این مبلغ به دارندگان اوراق مشارکت پرداخت خواهد شد.

مدیریت دارایی

ورود به بازار سرمایه و سرمایهگذاری در بازار بورس نیازمند دانش و تخصص کافی و همچنین پایش مداوم بازار و اقدام به موقع است. بسیاری از افراد تمایل دارند در این بازار سرمایهگذاری کنند اما زمان یا تخصص کافی ندارند. این افراد میتوانند کار را به شرکتهایی بسپارند که در این زمینه تبحر دارند و به صورت تخصصی در آن فعالیت میکنند. مدیریت دارایی از این طریق به دو دستهی کلی تقسیم میشود:

صندوق سرمایهگذاری

صندوقهای سرمایهگذاری همگی تحت نظارت سازمان بورس هستند. هدف این صندوقها تجمیع سرمایههای کسانی است که مایل به سرمایهگذاری هستند ولی زمان و تخصص کافی ندارند. صندوقها، سرمایههای سرگردان این افراد را در داراییهای مختلف اعم از سهام، اوراق بهادار و غیره سرمایهگذاری میکنند و بخشی از سود را به کسانی که در صندوق سرمایهگذاری کردهاند میپردازند. صندوقها نیز انواع مختلفی دارد که متناسب با درجه ریسکپذیری خود میتوانید آنها را انتخاب کنید.

سبدگردانی

این روش نیز مانند صندوقها، از روشهای سرمایهگذاری غیرمستقیم محسوب میشود. سبدگردانها با توجه به هدف و میزان ریسکپذیری سرمایهگذاران بهترین سبد سهام را انتخاب میکنند و بابت این کار بخشی از سود را به عنوان دستمزد دریافت میکنند.

شایان ذکر است که کار سبدگردانی به صورت بسیار دقیق و با طراحی پرسشنامهای تخصصی برای سرمایهگذار جهت اطلاع از اهداف، استراتژی و میزان ریسکپذیری او انجام میگیرد و یکی از بهترین و مطمئنترین روشها برای ورود به بازار سرمایه است.

سخن پایانی

سامانه مدیریت ثروت مانو، شرایطی را فراهم کرده است که هر فرد با هر سطح از دانش اقتصادی و شرایط مالی بتواند متناسب با درجه ریسکپذیری خود و به صورت غیرمستقیم، از بهترین فرصتهای سرمایهگذاری استفاده کند. متخصصان مانو، ابزارهای سرمایه گذاری در بورس را میشناسند و مناسبترین آنها را با توجه به اهداف مشتری انتخاب میکنند.

دیدگاهها

هیچ نظری برای این مطلب نوشته نشده، شما اولین نفر باشید.